Điểm danh những ngân hàng có tỷ lệ bao phủ nợ xấu cao kỷ lục

Lo ngại nợ xấu tiềm ẩn từ các khoản vay bị ảnh hưởng bởi dịch Covid-19, các nhà băng không ngừng tăng trích lập dự phòng trong hơn 1 năm trở lại đây. Tỷ lệ bao phủ nợ xấu tại nhiều ngân hàng đã lên mức kỷ lục.

Thống kê theo báo cáo tài chính của 30 ngân hàng thương mại, tổng nợ xấu nội bảng của những ngân hàng này chỉ tăng 4,51% trong 6 tháng đầu năm 2021, mức tăng này thấp hơn so với tăng trưởng dư nợ cho vay của 30 nhà băng này.

Mặc dù nợ xấu chưa tăng mạnh nhưng trước những rủi ro tiềm ẩn với các khoản vay bị ảnh hưởng dịch Covid-19, các nhà băng tiếp tục tích cực tăng chi phí dự phòng rủi ro.

Tại nhóm ngân hàng lớn, Vietcombank, VietinBank, BIDV, Techcombank,…đều tăng mạnh chi phí dự phòng trong nửa đầu năm nay.

Cụ thể, tại Vietcombank, chi phí dự phòng rủi ro 6 tháng đầu năm 2021 tăng 37% so với cùng kỳ 2020 lên 5.500 tỷ đồng. VietinBank mạnh tay trích lập 8.456 tỷ đồng trong nửa đầu năm, tăng 28% so với cùng kỳ. ACB tăng tới 66% lên 6.352 tỷ đồng, Techcombank tăng 19,6% lên 1.448 tỷ đồng, MB tăng 28% lên 4.240 tỷ đồng,…

Các ngân hàng nhỏ cũng tích cực trích lập. Chẳng hạn tại ABBank, chi phí dự phòng nợ xấu tăng 43% so với cùng kỳ lệ 320 tỷ đồng, SeABank tăng 44% lên 417 tỷ,…

Với diễn biến trên, tỷ lệ bao phủ nợ xấu của các ngân hàng đã tăng đáng kể trong 6 tháng đầu năm. Đây được xem là bộ đệm để các ngân hàng ứng phó với các cú sốc tốt hơn trong tương lai. Ngoài ra, đây cũng có thể xem như "của để dành" bởi không phải khoản nợ xấu nào cũng bị mất sạch. Theo đó, một phần trong khoản trích lập này có thể được hoàn nhập trở lại khi thu hồi được nợ, và chuyển hoá thành lợi nhuận.

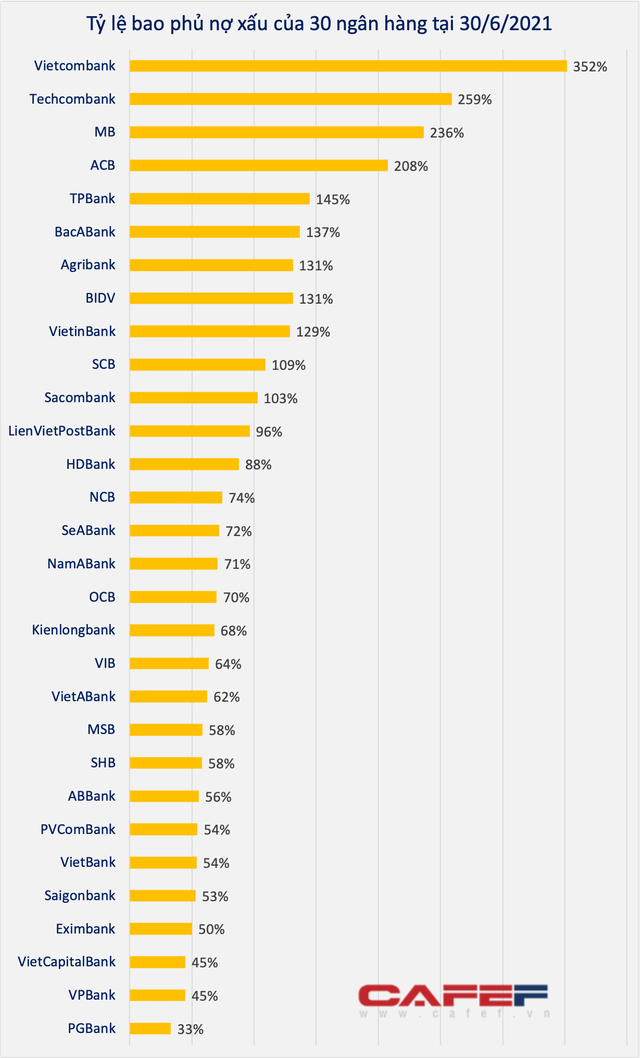

Thống kê tại 30 ngân hàng, chỉ 11 ngân hàng sụt giảm tỷ lệ bao phủ nợ xấu và hầu như chỉ giảm nhẹ. Trong khi đó, 19 ngân hàng còn lại có tỷ lệ bao phủ nợ xấu được cải thiện đáng kể và nhiều nhà băng chạm mức kỷ lục.

Hiện có tới 11 ngân hàng đưa tỷ lệ bao phủ nợ xấu đạt trên 100%, thậm chí một số ngân hàng đạt trên 200-300%.

Cụ thể, Vietcombank vẫn đang là quán quân về tỷ lệ bao phủ nợ xấu. Tại thời điểm 30/6/2021, tỷ lệ này tại Vietcombank là 352%, tức cứ 100 đồng nợ xấu thì nhà băng này đã dự phòng tới 352 đồng. Trước đó, hồi đầu năm, tỷ lệ bảo phủ nợ xấu của VCB chạm mức kỷ lục 379%.

Tại Techcombank, nợ xấu đã giảm 177 tỷ đồng trong nửa đầu năm xuống còn 1.118 tỷ, chỉ chiếm 0,36% trong tổng dư nợ, theo đó là ngân hàng thương mại có tỷ lệ nợ xấu thấp nhất hiện nay tại Việt Nam. Trong khi đó, Techcombank vẫn gia tăng trích lập dự phòng giúp tỷ lệ bao phủ nợ xấu đến cuối tháng 6 đạt kỷ lục 259%, cải thiện mạnh mẽ so với mức 171% hồi đầu năm.

Ngoài ra, còn 2 ngân hàng khác đã đưa được tỷ lệ bao phủ nợ xấu lên trên 200% là MB, ACB. Tỷ lệ bao phủ nợ xấu của MB tăng từ 134% hồi đầu năm lên 236% cuối tháng 6/2021, trong khi ACB cũng cải thiện mạnh từ 160% lên 208%.

Những "ông lớn" khác như VietinBank, Agribank, BIDV cũng đã đưa tỷ lệ bao phủ nợ xấu lên trên 100%, lần lượt là: 129%, 131% và 131%.

Bên cạnh những nhà băng lớn kể trên, một số ngân hàng nhỏ cũng có tỷ lệ bao phủ nợ xấu ấn tượng như TPBank (145%) và BacABank (137%).

Báo cáo 6 tháng đầu năm 2021 của Ngân hàng Nhà nước (NHNN) cho thấy, dưới tác động của dịch bệnh COVID-19, tỷ lệ nợ xấu nội bảng có xu hướng tăng trong các tháng đầu năm 2021, tăng từ mức 1,69% (cuối năm 2020) lên 1,78% (cuối tháng 4/2021).

Tuy nhiên, mức tăng này chưa phản ánh những rủi ro tiềm ẩn mà hệ thống ngân hàng phải đối mặt trong thời gian tới. Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội NH Việt Nam (VNBA), phân tích hiện tổng dư nợ tín dụng được cơ cấu lại theo Thông tư 01/2020 và Thông tư 03/2021 là 347.000 tỷ đồng. Nhưng con số này có khả năng sẽ còn lớn hơn.

Trước diễn biến phức tạp của đại dịch, thời gian tới, sức khỏe của doanh nghiệp và nền kinh tế là hết sức khó khăn. Không chỉ riêng lĩnh vực giao thông vận tải, du lịch bị ảnh hưởng mà rất nhiều lĩnh vực khác cũng chịu tác động. Kể cả những đơn vị sản xuất kinh doanh có hiệu quả trước đây, dù có đơn hàng, có hợp đồng vẫn phải ngừng sản xuất kinh doanh, đóng cửa do công nhân bị nhiễm bệnh.

Nền kinh tế và doanh nghiệp bị ảnh hưởng chắc chắn sẽ tác động trực tiếp đến ngân hàng. Doanh nghiệp sẽ không có tiền để trả nợ vay ngân hàng, trong khi ngân hàng phải tiếp tục trích lập dự phòng rủi ro theo Thông tư 03/2021 trong giai đoạn 3 năm.

Như vậy, chắc chắn nợ xấu của ngân hàng sẽ phát sinh và gia tăng trong thời gian tới. Cần phải nhìn nhận, nợ xấu giai đoạn này có nhiều điểm khác so với năm 2008, nguyên nhân gây ra không phải do yếu tố chủ quan mà là khách quan bởi dịch bệnh toàn cầu ảnh hưởng tới không chỉ Việt Nam mà cả ở toàn thế giới. Do đó, hậu quả của đại dịch chắc chắn sẽ rất nặng nề.

Thu Thuỷ

Link nội dung: https://kinhtevadoisong.vn/diem-danh-nhung-ngan-hang-co-ty-le-bao-phu-no-xau-cao-ky-luc-a18997.html