29/03/2023 17:50

Ngân hàng tham gia gỡ khó trái phiếu doanh nghiệp

NHNN đang lấy ý kiến về Dự thảo sửa đổi Thông tư 16 cho phép các ngân hàng thương mại mua lại TPDN. Điều này được kỳ vọng khơi thông lại thanh khoản cho thị trường TPDN.

Tăng thanh khoản cho thị trường trái phiếu

Thông tư 16/2021 của Ngân hàng Nhà nước về việc tổ chức tín dụng, chi nhánh các ngân hàng nước ngoài mua bán trái phiếu doanh nghiệp có quy định rằng trong 12 tháng kể từ khi bán trái phiếu doanh nghiệp, ngân hàng thương mại sẽ không được mua lại trái phiếu đó và kể cả khi có mua lại cũng đi kèm với các điều khoản ngặt nghèo. Vậy tác động của việc sửa Thông tư 16 với thị trường trái phiếu doanh nghiệp sẽ thế nào?

Nếu ngân hàng thương mại không mua lại được chính những trái phiếu doanh nghiệp mà họ từng bán ra cho nhà đầu tư cá nhân dù họ có cam kết mua lại thị trường trái phiếu sẽ tắc thanh khoản dù nhu cầu bán lại trái phiếu của người dân đang lớn.

Giai đoạn tháng 12/2022 có gần 50 nghìn tỷ trái phiếu được mua lại trước hạn. Tuy nhiên sang đến 2 tháng đầu năm nay tổng mua lại chỉ khoảng 10 nghìn tỷ. Theo đánh giá của đơn vị nghiên cứu, chỉ báo này cho thấy doanh nghiệp phát hành đang thiếu nguồn tiền trả nợ.

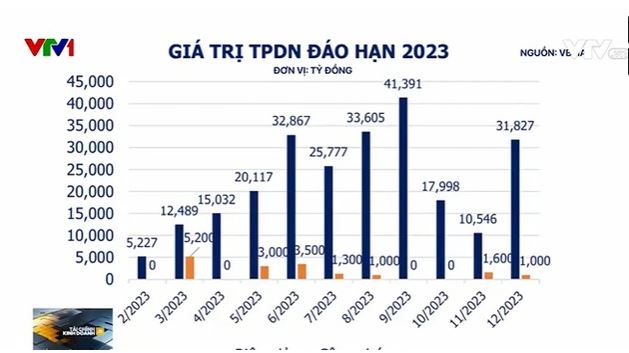

Khi bước vào quý II và quý III, khoảng 150 nghìn tỷ trái phiếu sẽ đáo hạn vào lúc này. Vì vậy, việc sửa đổi Thông tư 16 để tổ chức tín dụng mà cụ thể là các ngân hàng thương mại được phép mua lại trái phiếu doanh nghiệp được các thành viên thị trường nhìn nhận là động thái tích cực để kịp thời hỗ trợ dòng tiền cho thị trường trái phiếu.

Việc dự thảo cho phép ngân hàng mua lại trái phiếu doanh nghiệp đã bán ra trước đó, được nhìn nhận sẽ giúp tháo gỡ áp lực cho chính ngân hàng thương mại và doanh nghiệp phát hành, khi nhiều nhà đầu tư đang yêu cầu được tất toán trái phiếu. Qua đó, giúp tăng tính thanh khoản cho thị trường trái phiếu.

Bà Đinh Thị Quỳnh Ngân - Tổng Giám đốc Dịch vụ Tư vấn thuế PwC Việt Nam cho biết: "Trái phiếu doanh nghiệp khác với khoản vay của ngân hàng là thanh khoản thấp, ngân hàng được quyền mua lại và bán lại có thể tạo thanh khoản thêm, hỗ trợ thêm cho các danh nghiệp phát hành trái phiếu".

Để hạn chế rủi ro, dự thảo chỉ cho phép ngân hàng mua lại khi doanh nghiệp đạt một số điều kiện như có phương án khả thi, có khả năng trả nợ gốc và lãi, hay có tỷ lệ vay nợ thấp và không được dùng để góp vốn, mua cổ phần ở công ty khác.

"Ví dụ như trái phiếu đó doanh nghiệp phải tốt, có năng lực vốn, kinh doanh có lãi, có tài sản đảm bảo và giới hạn doanh nghiệp không được đi vay nợ quá 5 lần vốn tự có. Quốc tế người ta đã có giới hạn về đòn bẩy tài chính của doanh nghiệp không được quá cao…", ông Phạm Xuân Hòe - Nguyên Phó Viện trưởng Viện chiến lược ngân hàng, Ngân hàng Nhà nước cho biết.

Theo số liệu từ Fiin Group, các ngân hàng đang nắm giữ trên 253 nghìn tỷ đồng trái phiếu doanh nghiệp, tương đương khoảng 29% giá trị trái phiếu đang lưu hành. Con số này thấp hơn mức khoảng 45% của năm 2021. Vì thế, dư địa cho các ngân hàng tăng thêm sở hữu trái phiếu qua hình thức mua lại vẫn còn, giúp khơi thông thế bế tắc về dòng vốn cho các doanh nghiệp phát hành.

Thị trường trái phiếu doanh nghiệp cần thêm nhiều chính sách hỗ trợ

Theo nhiều ý kiến quy định tổ chức tín dụng chỉ có thể mua trái phiếu doanh nghiệp khi hệ số nợ/vốn chủ sở hữu không vượt quá 5 lần dựa trên báo cáo tài chính sẽ loại trừ ra khá nhiều trái phiếu doanh nghiệp bất động sản mà ngân hàng thương mại có thể mua lại.

Điều này góp phần chặn việc mua lại trái phiếu thiếu chọn lọc vì có nhiều doanh nghiệp dùng đòn bẩy cao gây rủi ro và bước đầu giúp khơi thông dòng vốn cho các ngành sản xuất kinh doanh, bán lẻ trước rồi tạo niềm tin cho thị trường. Nhưng để thị trường trái phiếu thực sự được gỡ khó, sẽ cần thêm các giải pháp căn cơ hơn nữa hỗ trợ cho trái phiếu của khối doanh nghiệp bất động sản.

Dự thảo sửa đổi Thông tư 16 có điều khoản cho phép ngân hàng thương mại mua trái phiếu doanh nghiệp trong đó có mục đích bổ sung vốn lưu động tức là ngắn hạn dưới 1 năm nhưng theo giới phân tích doanh nghiệp rất ít khi phát hành trái phiếu với kỳ hạn ngắn như vậy mà thông thường từ 5 - 10 năm.

Quy định tổ chức tín dụng vẫn không được mua trái phiếu doanh nghiệp nếu như phát hành có mục đích cơ cấu lại các khoản nợ của chính doanh nghiệp, theo chuyên gia, điều này sẽ hạn chế hoạt động tái cơ cấu lại nợ như tinh thần Nghị định 08 vừa qua về trái phiếu doanh nghiệp.

Ông Vũ Duy Khánh, Giám đốc Phân tích đầu tư, CTCP Chứng khoán SmartInvest cho rằng: "Ví dụ ngân hàng mua lại trái phiếu doanh nghiệp mà nó phát sinh thành nợ xấu thì ta có quy định về việc tái cơ cấu khoản nợ xấu đấy. Chúng ta không cần thiết phải quy định riêng thành một điều mục trong mua lại trái phiếu".

Thị trường trái phiếu doanh nghiệp cần thêm nhiều chính sách hỗ trợ. Ảnh minh họa.

Đại diện doanh nghiệp bất động sản cũng đang kiến nghị hiệu lực của việc mua lại trái phiếu doanh nghiệp cần kéo dài đến hết 2024 thay vì chỉ hết 2023 như dự thảo sửa đổi vì điểm rơi đáo hạn không chỉ nằm trong năm nay.

"Trong 2 năm 2023 - 2024 tổng giá trị trái phiếu đến hạn về bất động sản có thể lên đến 230.000 tỷ đồng. Cho nên chúng tôi đề nghị tạm ngưng thực hiện điểm a, khoản 8, điều 4, Thông tư 16 của Ngân hàng Nhà nước đến hết ngày 32/12/2024 để các doanh nghiệp có điều kiện đàm phán với các trái chủ về vấn đề xử lý trái phiếu đến hạn theo tinh thần, quy định của Nghị định 08", ông Lê Hoàng Châu - Chủ tịch Hiệp hội Bất động sản TP Hồ Chí Minh đề xuất.

Dự thảo sửa đổi Thông tư 16 vẫn đang trong quá trình lấy ý kiến đánh giá. Nhưng kỳ vọng thay đổi chính sách đón sự tham gia trở lại của khối ngân hàng với giao dịch trên thị trường trái phiếu đã là tín hiệu đáng mừng trong bối cảnh nhiều thách thức.

Điều này thể hiện Chính phủ, bộ ban ngành đang hết sức quan tâm tới những khó khăn của thị trường tài chính từ Nghị định 08 về trái phiếu tới Nghị quyết 33 hỗ trợ thị trường bất động sản và tới đây là Thông tư sửa đổi Thông tư 16 của Ngân hàng Nhà nước.

Thị trường tài chính ngân hàng, bất động sản có thể được ví như một chiếc bình thông nhau, vấn đề của khu vực vốn, trái phiếu chưa được khơi thông nhiều phần liên quan đến những điểm nghẽn của khu vực bất động sản, ngân hàng. Vậy nên để chính sách hỗ trợ được lan tỏa một cách tối ưu, sự chung tay của toàn thể các thành viên thị trường là điều hết sức cần thiết để khôi phục thị trường vốn Việt Nam.

Theo VTV

Link nội dung: https://kinhtevadoisong.vn/ngan-hang-tham-gia-go-kho-trai-phieu-doanh-nghiep-a97411.html