Ảnh minh họa

NHNN triển khai biện pháp can thiệp tỷ giá

Trong báo cáo cập nhật thị trường công bố mới đây, Chứng khoán Rồng Việt (VDSC) cho biết, sự thay đổi kỳ vọng của nhà đầu tư về hướng đi của Fed trong giai đoạn đầu năm 2024 đã tạo ra áp lực đối với tiền đồng mạnh hơn so với ước tính.

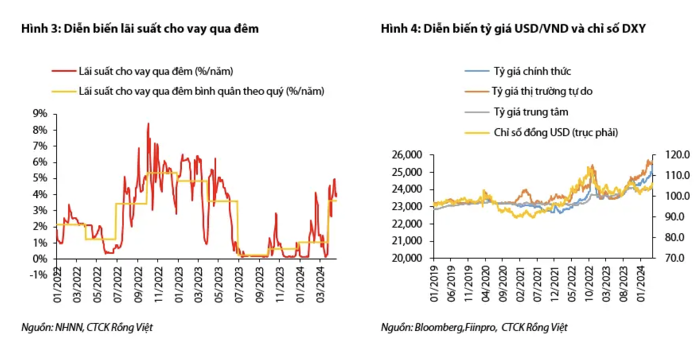

Tính đến ngày 25/4, tiền đồng đã mất giá khoảng 3,8-4,3% trên thị trường chính thức và phi chính thức. Trong bối cảnh đó, Ngân hàng Nhà nước (NHNN) đã có hai động thái can thiệp nhằm ổn định tỷ giá là bán ngoại tệ giao ngay và đấu thầu vàng.

Theo đó, ngày 19/4, NHNN công bố bán ngoại tệ giao ngay với mức giá bán can thiệp là 25.450 VND/USD, thấp hơn 27 đồng so với mức tỷ giá bán ở mức trần đang được giao dịch bởi một số ngân hàng.

Với việc bán ngoại tệ giao ngay, NHNN đã định hướng quản lý kỳ vọng mất giá tiền đồng xoay quanh ngưỡng 25.500 đồng/USD. Theo số liệu không chính thức, NHNN đã bán ra khoảng 350 - 370 triệu USD (tương đương 8.907 - 9.416 tỷ đồng) trong hai ngày 22-23/4.

Tiếp đó, NHNN công bố bắt đầu tổ chức đấu thầu vàng từ ngày 22/4 với mục đích tăng cung vàng SJC và thu hẹp chênh lệch giá vàng trong nước và thế giới. Tuy nhiên, trong 3 phiên đấu thầu vàng được tổ chức thì đã có hai phiên bị huỷ do không đủ đơn vị tham gia. Trong phiên đấu thầu duy nhất thành công ngày 23/4 chỉ có hai thành viên trúng thầu với quy mô rất thấp là 3.400 lượng vàng (tương đương khoảng 276,5 tỷ đồng).

Theo VDSC, việc đấu thầu vàng của NHNN không thu hút sự quan tâm có thể đến từ hai nguyên nhân: Giá vàng thế giới đang chưa rõ xu hướng ở vùng đỉnh (giá vàng thế giới tạo đỉnh hơn 2.417 USD/lượng vào ngày 14/04 và điều chỉnh giảm còn khoảng 2.305 USD/lượng vào ngày 25/04); giá vàng tham chiếu để tính cọc mà NHNN đưa ra chưa đủ hấp dẫn đối với các tổ chức.

Như vậy, xét chung cả việc bán vàng và bán ngoại tệ, lượng tiền đồng mà NHNN hút về là chưa đến 10 nghìn tỷ đồng.

Mặt khác, VDSC dẫn số liệu từ NHNN và IMF cho biết, dự trữ ngoại hối của Việt Nam tính đến cuối năm 2023 và đầu năm 2024 ước khoảng 93-100 tỷ USD, trong đó dự trữ vàng ước tính chỉ khoảng 666 triệu USD (tương đương 7-8 tấn vàng) tại thời điểm tháng 11/2023. Với quy mô nhập khẩu bình quân 12 tháng gần nhất khoảng 28 tỷ USD/tháng thì mức dự trữ ngoại hối chỉ hơi dư so với ngưỡng an toàn. Đợt can thiệp gần nhất của NHNN vào năm 2022 khiến cho dự trữ ngoại hối bị giảm khoảng 22 tỷ USD so với năm 2021.

Các chuyên gia phân tích của VDSC cho rằng hiện dư địa can thiệp bằng dự trữ ngoại hối là có, tuy nhiên khả năng kiểm soát mức mất giá của tiền đồng trong phạm vi 5% sẽ còn phụ thuộc rất nhiều vào diễn biến bên ngoài.

"Trong trường hợp chỉ số DXY tiếp tục tăng vượt ngưỡng 110 thì tỷ giá cũng khó có thể kiềm giữ ở mức 5% như mong muốn của NHNN", VDSC nhận định.

NHNN tăng lãi suất OMO để kiểm soát đà mất giá của tiền đồng

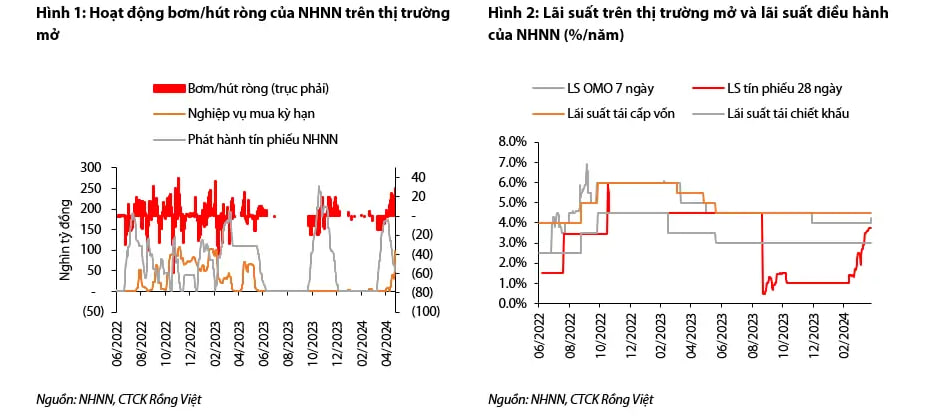

Trên thị trường mở, NHNN đã bơm ròng trở lại trong tháng này với lượng tiền bơm ròng vào hệ thống tính đến ngày 25/4 là khoảng 220.000 tỷ đồng, trái với lượng tiền hút ròng 171.000 tỷ đồng trong tháng 3. Trong đó, khoảng 122.000 tỷ đồng là do tín phiếu phát hành kỳ hạn 28 ngày trong tháng trước đáo hạn.

Đồng thời, NHNN bắt đầu sử dụng kênh cầm cố với tần suất dày hơn từ đầu tháng 4, quy mô bơm ròng qua kênh cầm cố tính đến ngày 25/4 đạt xấp xỉ 98.000 tỷ đồng. Đây cũng là quy mô đang lưu hành của kênh cầm cố, gần gấp đôi quy mô tín phiếu NHNN đang lưu hành là khoảng 50.000 tỷ đồng.

Cùng với đó, số thành viên tham gia phiên đấu thầu qua kênh cầm cố cũng tăng dần về cuối tháng cho thấy nhu cầu thanh khoản trong hệ thống đang tăng trở lại.

Điểm đáng chú ý hơn là trong phiên đấu thầu từ ngày 22/4 trở đi, lãi suất trúng thầu trên kênh cầm cố đã tăng 25 điểm cơ bản so với các phiên trước đó lên mức 4,25%/năm. VDSC cho rằng, mức tăng lãi suất này là vừa phải trong bối cảnh NHNN đang tập trung vào việc kiểm soát đà mất giá của tiền đồng.

Theo đó, lãi suất tăng trên kênh cầm cố vẫn thấp hơn lãi suất cho vay tái cấp vốn mà NHNN đang quy định và mức tăng lãi suất này đã duy trì được 3 phiên giao dịch, áp lực thanh khoản hệ thống cũng khác với giai đoạn tháng 8-9/2022.

Trong ngắn hạn, VDSC cho rằng diễn biến này cần theo dõi thêm, cũng có khả năng đây là bước đi thăm dò nhằm chuẩn bị cho việc nâng lãi suất điều hành của NHNN nhằm ứng phó với áp lực mất giá của đồng nội tệ.

Thanh khoản hệ thống có dấu hiệu căng thẳng nhẹ

Cũng theo nhóm phân tích, khó có thể nói là do hành động can thiệp để ổn định tỷ giá mà NHNN phải bơm ròng trên thị trường mở. Ngoài ra, lượng tiền bơm ròng trong tháng 4/2024 cũng vượt quy mô hút ròng của NHNN trong tháng trước. Điều này cho thấy thanh khoản nội tại của hệ thống ngân hàng có dấu hiệu căng thẳng, có thể bắt đầu từ giữa tháng 4/2024.

Kiểm tra chéo với diễn biến lãi suất trên thị trường liên ngân hàng cũng có thể xác thực cho điều này. Lãi suất các kỳ hạn dưới 2 tuần tăng 139-177 điểm cơ bản so với cuối tháng trước lên lần lượt là 4,1%/năm đối với kỳ hạn qua đêm, 4,4-4,5%/năm đối với kỳ hạn 1-2 tuần. Tương tự, lãi suất liên ngân hàng kỳ hạn 1-6 tháng đã tăng mạnh hơn tháng trước, mức tăng cao nhất được ghi nhận ở kỳ hạn 6 tháng (6,6%/năm tại ngày 23/04), mức cao nhất kể từ tháng 10/2023.

Theo VDSC, điểm tích cực là do mặt bằng lãi suất liên ngân hàng tăng cao nên chênh lệch lãi suất giữa USD-VND thu hẹp đáng kể. Tại ngày 25/04, chênh lệch lãi suất USD-VND đối với kỳ hạn dưới 1 tháng khoảng 60-120 điểm cơ bản, điều này sẽ giúp hạn chế hoạt động kinh doanh chêch lệch lãi suất.